2022年12月期 連結業績の概要について

2023年2月13日発表

□連結業績について

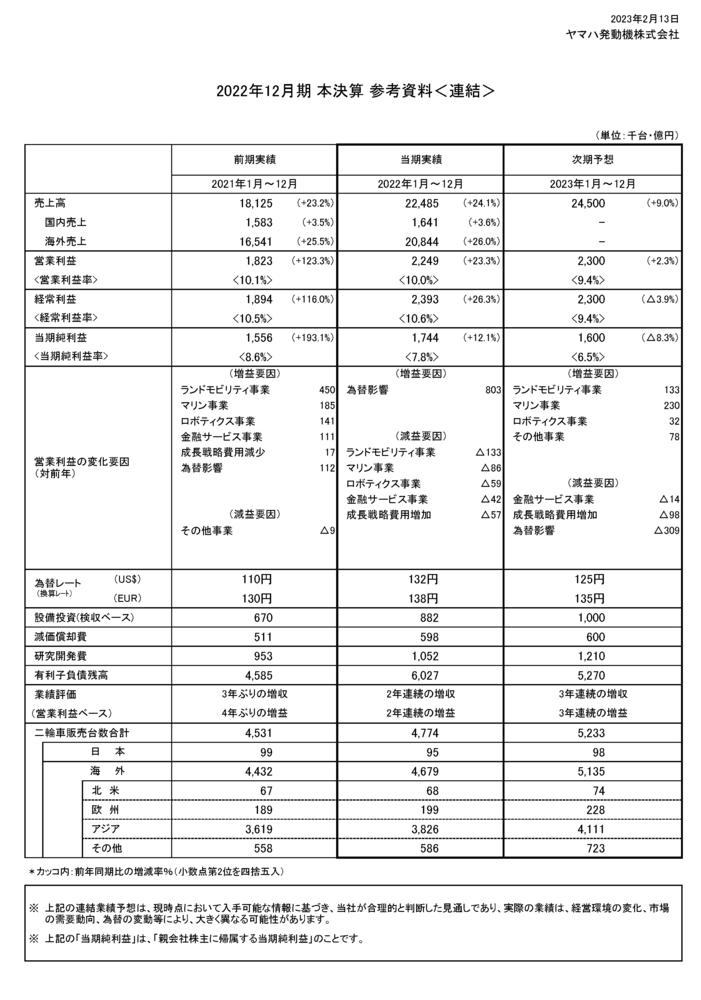

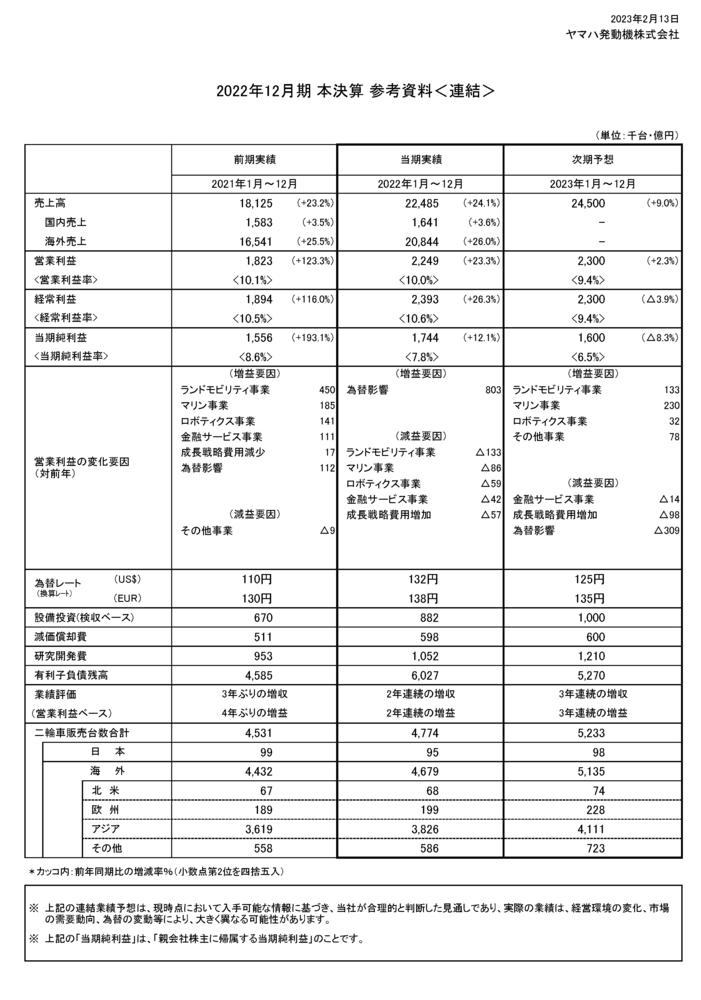

ヤマハ発動機株式会社の当連結会計年度の売上高は2兆2,485億円(前期比4,360億円・24.1%増加)、営業利益は2,249億円(同425億円・23.3%増加)、経常利益は2,393億円(同499億円・26.3%増加)、親会社株主に帰属する当期純利益は1,744億円(同189億円・12.1%増加)となり、過去最高の売上高・各利益を達成しました。売上高が2兆円を、営業利益および経常利益が2,000億円を超えたのは初めてとなります。なお、当連結会計年度の為替換算レートは、米ドル132円(前期比22円の円安)、ユーロ138円(同8円の円安)でした。

売上高は、世界的なサプライチェーン混乱による供給不足の影響を受けたものの、先進国における船外機需要の堅調な推移、新興国の二輪車需要が回復したことで増収となりました。営業利益は、原材料や物流費をはじめ、コストが大幅に上昇しましたが、コストダウンの継続や、価格転嫁の効果顕在化、加えて円安によるプラスの効果により、増益となりました。

□セグメント別の業績について

【ランドモビリティ】

売上高1兆4,682億円(前期比2,885億円・24.5%増加)、営業利益874億円(同187 億円・27.2%増加)となりました。

二輪車では、先進国において需要が堅調に推移し、欧州・北米で販売台数が増加しました。新興国においては、各国で経済活動の回復が進んだことで需要が増加し、インドネシア・ベトナム・インドなどで販売台数が増加しました。半導体などの部品不足は想定よりも長期化していますが、代替部品の調達、生産管理の徹底により影響を最小化し、増収となりました。営業利益は、原材料価格や物流費などの生産コスト高騰の逆風を受けましたが、価格転嫁の実施や円安によるプラスの効果もあり、増益となりました。

RV(四輪バギー、レクリエーショナル・オフハイウェイ・ビークル、スノーモビル)では、アウトドアレジャー需要は引き続き旺盛ですが、部品不足やサプライチェーン混乱による供給制約が続きました。販売台数は減少しましたが、売上高は価格転嫁や円安によるプラスの効果もあり、増収となりました。営業利益は米国生産拠点における生産稼働率の低下や生産コスト高騰により、減益となりました。

電動アシスト自転車では、第2四半期連結会計期間に上海ロックダウンに起因する部品不足や、コンテナ不足による物流遅延の影響を受け、大幅な生産遅れが発生しました。その後、状況は改善に向かっていますが、挽回には至らず販売台数が減少しました。売上高は円安のプラス効果もあり、微増となりました。営業利益は、コストアップに対して価格転嫁を進めましたが、第1四半期連結会計期間にバッテリーのリコールに伴う製品保証引当金を計上したこともあり、減益となりました。

【マリン】

売上高5,170億円(前期比1,259億円・32.2%増加)、営業利益1,092億円(同324億円・42.2%増加)となりました。

船外機では、先進国におけるアウトドアレジャーブームは依然継続しており、特に200馬力以上の大型船外機の需要が堅調に推移しました。コンテナ不足の影響や、米国の港湾混乱の影響がありましたが、徐々に改善し販売台数が増加しました。また新興国においても観光需要が回復しました。ウォータービークルでは、強い需要が継続しましたが、部品不足やサプライチェーン混乱による供給制約が続き、販売台数が減少しました。マリン事業全体では、第3四半期連結会計期間以降に価格転嫁が進んだことに加え、円安によるプラスの効果もあり、増収・増益となりました。

【ロボティクス】

売上高1,159億円(前期比44億円・3.7%減少)、営業利益119億円(同57億円・32.6%減少)となりました。

中国では上海ロックダウンの影響と景気回復の遅れにより設備投資需要が減少しましたが、欧米の車載向け投資やチャイナプラスワンの動き、自国生産移行に向けた設備投資が堅調に推移しました。当社は、サーフェスマウンターでは車載系の大型投資などで日本を中心に先進国の販売が安定的に増加しましたが、中国・台湾・韓国は需要の冷え込みにより減少しました。産業用ロボットと半導体製造装置でも中国・台湾などで販売が減少しました。その結果、ロボティクス事業全体では減収となりました。営業利益は、部品・物流費の高騰により減益となりました。

【金融サービス】

売上高622億円(前期比135億円・27.8%増加)、営業利益175億円(同16億円・8.4%減少)となりました。

全地域で販売金融債権が増加し、増収となりました。営業利益は、利上げ影響を受け調達金利が上昇したことに加え、リスクに鑑み貸倒引当金を計上したこと、一方で前年は一過性要因として貸倒引当費用が減少していたことから、減益となりました。

【その他】

売上高851億円(前期比124億円・17.1%増加)、営業損失12億円(前期:営業利益0億円)となりました。

ゴルフカーにおいて高価格帯の売上増加や価格転嫁実施により増収となりましたが、原材料価格高騰やサプライチェーン混乱に伴う固定費増加などにより、減益となりました。

□次期連結業績の見通しについて

2022年は、社会経済の不安定化要因が継続し、原材料や物流などのコストが高騰する中、ロボティクス事業における中国の設備投資需要を除き、ほぼ全てのセグメントにおいて需要が堅調に回復・継続しました。2023年については、特に大型船外機や新興国二輪車需要は引き続き堅調と予想されるため、部品調達、生産、出荷を進め、不足している製品の市場在庫水準適正化を目指します。また、2022年に実施した価格転嫁の効果は2023年にさらに顕在化し、海上運賃は前年比で低下する見通しです。

一方、リスクとしては、自動車生産回復に伴うアルミ、貴金属、鉄鋼などの資材価格の高騰、人件費やエネルギーコストの継続的な上昇が予想されます。加えて世界経済の動向や為替変動などは不透明な状況です。

これらのリスクに対して、コストダウンや生産性向上などの本質的な構造改革・基盤強化を進めます。同時に、マーケティング・技術部門が一体となり変革のスピードを上げて環境変化に対する新たな価値を創造し、持続的成長に向けて取り組んでいきます。

また、足元で続いている半導体などの部品不足が生産に与える影響に関しては、代替開発の進捗もあり、2023年後半以降に改善していく見通しです。

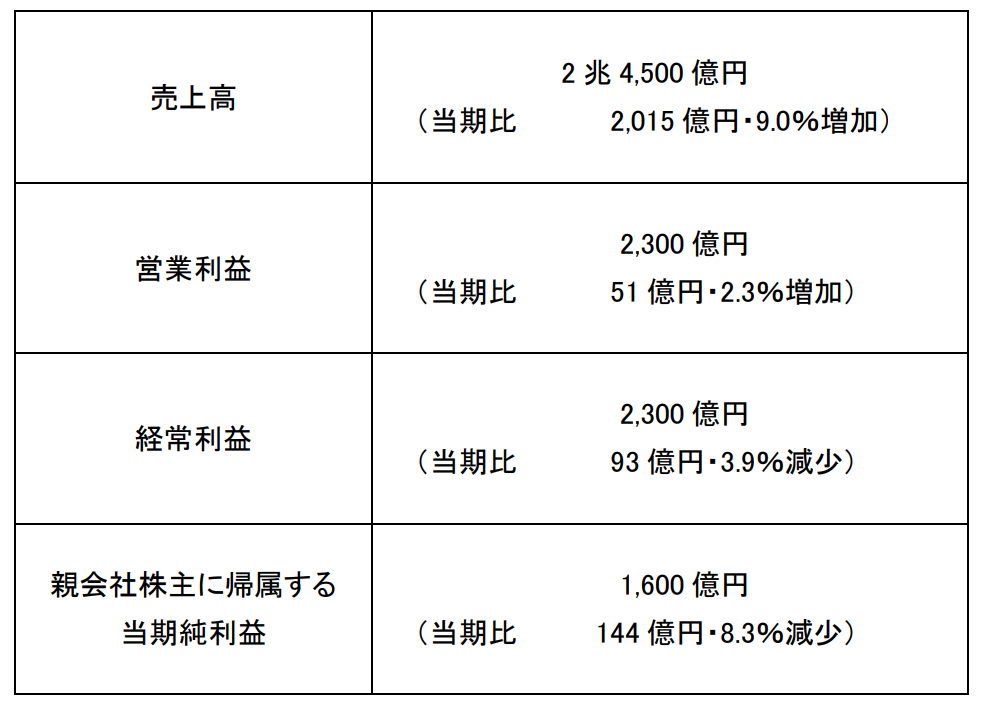

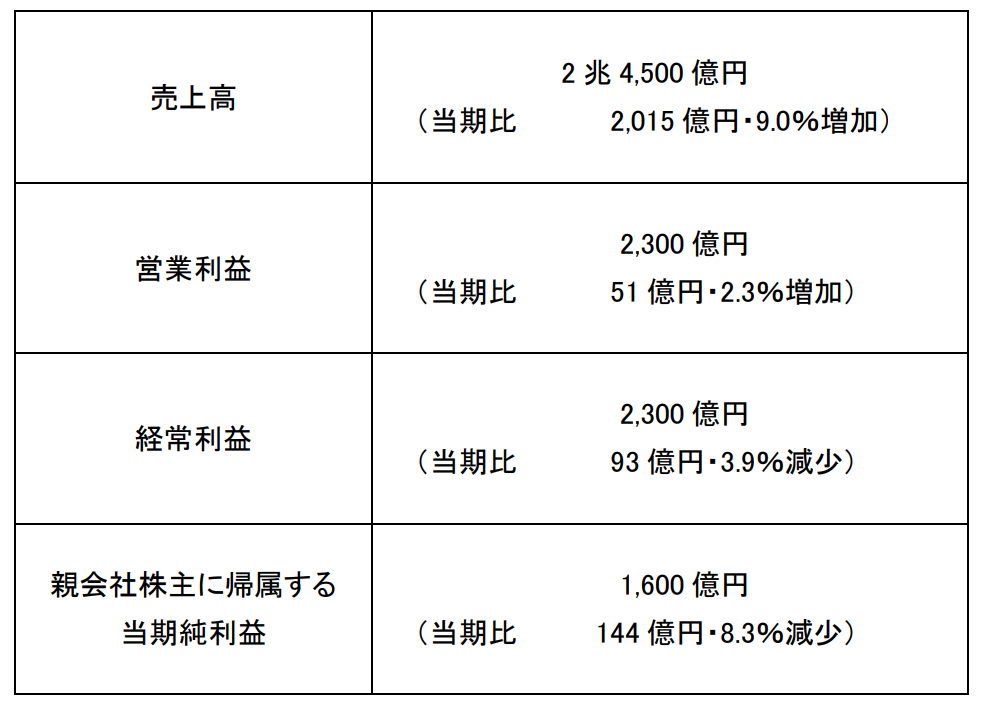

連結業績予想については以下のとおりとします。

為替レートについては、米ドル125円(当期比7円の円高)、ユーロ135円(同3円の円高)を前提としています。

□利益配分に関する基本方針および当期・次期の配当

当社は、株主の皆様の利益向上を重要な経営課題と位置付け、企業価値の向上に努めています。

当社は、中間配当と期末配当を行うことを基本としており、配当の決定機関は、中間配当については取締役会、期末配当については株主総会としています。中間配当は6月30日、期末配当は12月31日を配当の基準日として定款に定めています。

当期の期末配当は、1株につき67.5円の実施を2023年3月22日開催予定の第88期定時株主総会に上程する予定です。これにより、中間配当金(1株につき57.5円)を加えた年間配当金は125円となります。

また、2022年に発表した中期経営計画で示したとおり、新しい株主還元方針のもと、業績の見通しや将来の成長に向けた投資を勘案しつつ、安定的かつ継続的な配当を行います。引き続き、キャッシュ・フローの規模に応じて機動的な株主還元を実施し、総還元性向は中期経営計画期間累計で40%を目安とします。

次期については、配当金は年間130円(中間65円、期末65円)、加えて300億円の自己株式の取得を予定しています。

ヤマハ発動機株式会社の当連結会計年度の売上高は2兆2,485億円(前期比4,360億円・24.1%増加)、営業利益は2,249億円(同425億円・23.3%増加)、経常利益は2,393億円(同499億円・26.3%増加)、親会社株主に帰属する当期純利益は1,744億円(同189億円・12.1%増加)となり、過去最高の売上高・各利益を達成しました。売上高が2兆円を、営業利益および経常利益が2,000億円を超えたのは初めてとなります。なお、当連結会計年度の為替換算レートは、米ドル132円(前期比22円の円安)、ユーロ138円(同8円の円安)でした。

売上高は、世界的なサプライチェーン混乱による供給不足の影響を受けたものの、先進国における船外機需要の堅調な推移、新興国の二輪車需要が回復したことで増収となりました。営業利益は、原材料や物流費をはじめ、コストが大幅に上昇しましたが、コストダウンの継続や、価格転嫁の効果顕在化、加えて円安によるプラスの効果により、増益となりました。

□セグメント別の業績について

【ランドモビリティ】

売上高1兆4,682億円(前期比2,885億円・24.5%増加)、営業利益874億円(同187 億円・27.2%増加)となりました。

二輪車では、先進国において需要が堅調に推移し、欧州・北米で販売台数が増加しました。新興国においては、各国で経済活動の回復が進んだことで需要が増加し、インドネシア・ベトナム・インドなどで販売台数が増加しました。半導体などの部品不足は想定よりも長期化していますが、代替部品の調達、生産管理の徹底により影響を最小化し、増収となりました。営業利益は、原材料価格や物流費などの生産コスト高騰の逆風を受けましたが、価格転嫁の実施や円安によるプラスの効果もあり、増益となりました。

RV(四輪バギー、レクリエーショナル・オフハイウェイ・ビークル、スノーモビル)では、アウトドアレジャー需要は引き続き旺盛ですが、部品不足やサプライチェーン混乱による供給制約が続きました。販売台数は減少しましたが、売上高は価格転嫁や円安によるプラスの効果もあり、増収となりました。営業利益は米国生産拠点における生産稼働率の低下や生産コスト高騰により、減益となりました。

電動アシスト自転車では、第2四半期連結会計期間に上海ロックダウンに起因する部品不足や、コンテナ不足による物流遅延の影響を受け、大幅な生産遅れが発生しました。その後、状況は改善に向かっていますが、挽回には至らず販売台数が減少しました。売上高は円安のプラス効果もあり、微増となりました。営業利益は、コストアップに対して価格転嫁を進めましたが、第1四半期連結会計期間にバッテリーのリコールに伴う製品保証引当金を計上したこともあり、減益となりました。

【マリン】

売上高5,170億円(前期比1,259億円・32.2%増加)、営業利益1,092億円(同324億円・42.2%増加)となりました。

船外機では、先進国におけるアウトドアレジャーブームは依然継続しており、特に200馬力以上の大型船外機の需要が堅調に推移しました。コンテナ不足の影響や、米国の港湾混乱の影響がありましたが、徐々に改善し販売台数が増加しました。また新興国においても観光需要が回復しました。ウォータービークルでは、強い需要が継続しましたが、部品不足やサプライチェーン混乱による供給制約が続き、販売台数が減少しました。マリン事業全体では、第3四半期連結会計期間以降に価格転嫁が進んだことに加え、円安によるプラスの効果もあり、増収・増益となりました。

【ロボティクス】

売上高1,159億円(前期比44億円・3.7%減少)、営業利益119億円(同57億円・32.6%減少)となりました。

中国では上海ロックダウンの影響と景気回復の遅れにより設備投資需要が減少しましたが、欧米の車載向け投資やチャイナプラスワンの動き、自国生産移行に向けた設備投資が堅調に推移しました。当社は、サーフェスマウンターでは車載系の大型投資などで日本を中心に先進国の販売が安定的に増加しましたが、中国・台湾・韓国は需要の冷え込みにより減少しました。産業用ロボットと半導体製造装置でも中国・台湾などで販売が減少しました。その結果、ロボティクス事業全体では減収となりました。営業利益は、部品・物流費の高騰により減益となりました。

【金融サービス】

売上高622億円(前期比135億円・27.8%増加)、営業利益175億円(同16億円・8.4%減少)となりました。

全地域で販売金融債権が増加し、増収となりました。営業利益は、利上げ影響を受け調達金利が上昇したことに加え、リスクに鑑み貸倒引当金を計上したこと、一方で前年は一過性要因として貸倒引当費用が減少していたことから、減益となりました。

【その他】

売上高851億円(前期比124億円・17.1%増加)、営業損失12億円(前期:営業利益0億円)となりました。

ゴルフカーにおいて高価格帯の売上増加や価格転嫁実施により増収となりましたが、原材料価格高騰やサプライチェーン混乱に伴う固定費増加などにより、減益となりました。

□次期連結業績の見通しについて

2022年は、社会経済の不安定化要因が継続し、原材料や物流などのコストが高騰する中、ロボティクス事業における中国の設備投資需要を除き、ほぼ全てのセグメントにおいて需要が堅調に回復・継続しました。2023年については、特に大型船外機や新興国二輪車需要は引き続き堅調と予想されるため、部品調達、生産、出荷を進め、不足している製品の市場在庫水準適正化を目指します。また、2022年に実施した価格転嫁の効果は2023年にさらに顕在化し、海上運賃は前年比で低下する見通しです。

一方、リスクとしては、自動車生産回復に伴うアルミ、貴金属、鉄鋼などの資材価格の高騰、人件費やエネルギーコストの継続的な上昇が予想されます。加えて世界経済の動向や為替変動などは不透明な状況です。

これらのリスクに対して、コストダウンや生産性向上などの本質的な構造改革・基盤強化を進めます。同時に、マーケティング・技術部門が一体となり変革のスピードを上げて環境変化に対する新たな価値を創造し、持続的成長に向けて取り組んでいきます。

また、足元で続いている半導体などの部品不足が生産に与える影響に関しては、代替開発の進捗もあり、2023年後半以降に改善していく見通しです。

連結業績予想については以下のとおりとします。

為替レートについては、米ドル125円(当期比7円の円高)、ユーロ135円(同3円の円高)を前提としています。

□利益配分に関する基本方針および当期・次期の配当

当社は、株主の皆様の利益向上を重要な経営課題と位置付け、企業価値の向上に努めています。

当社は、中間配当と期末配当を行うことを基本としており、配当の決定機関は、中間配当については取締役会、期末配当については株主総会としています。中間配当は6月30日、期末配当は12月31日を配当の基準日として定款に定めています。

当期の期末配当は、1株につき67.5円の実施を2023年3月22日開催予定の第88期定時株主総会に上程する予定です。これにより、中間配当金(1株につき57.5円)を加えた年間配当金は125円となります。

また、2022年に発表した中期経営計画で示したとおり、新しい株主還元方針のもと、業績の見通しや将来の成長に向けた投資を勘案しつつ、安定的かつ継続的な配当を行います。引き続き、キャッシュ・フローの規模に応じて機動的な株主還元を実施し、総還元性向は中期経営計画期間累計で40%を目安とします。

次期については、配当金は年間130円(中間65円、期末65円)、加えて300億円の自己株式の取得を予定しています。