2022年12月期 第3四半期の連結業績の概要について

2022年11月7日発表

□連結業績について

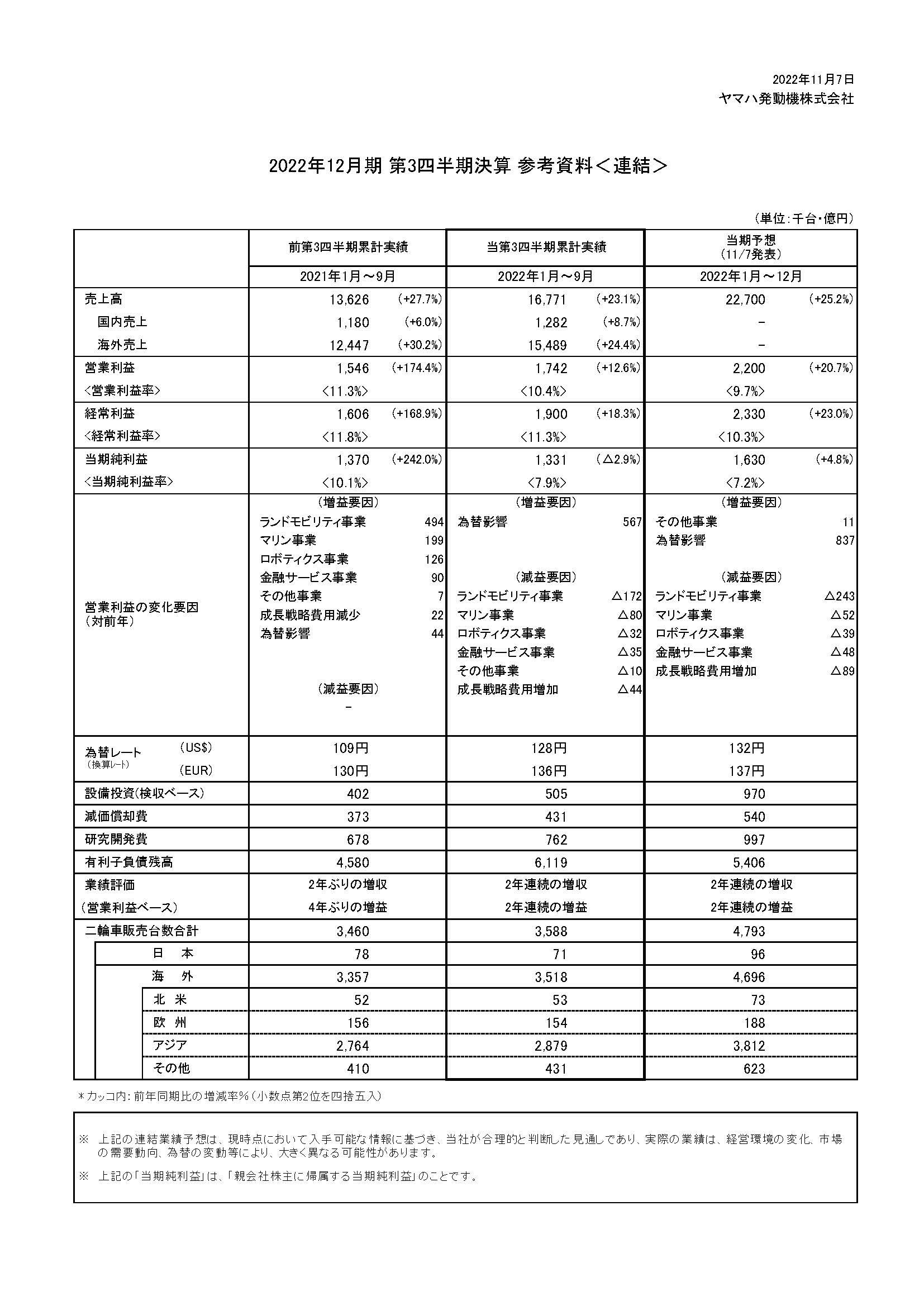

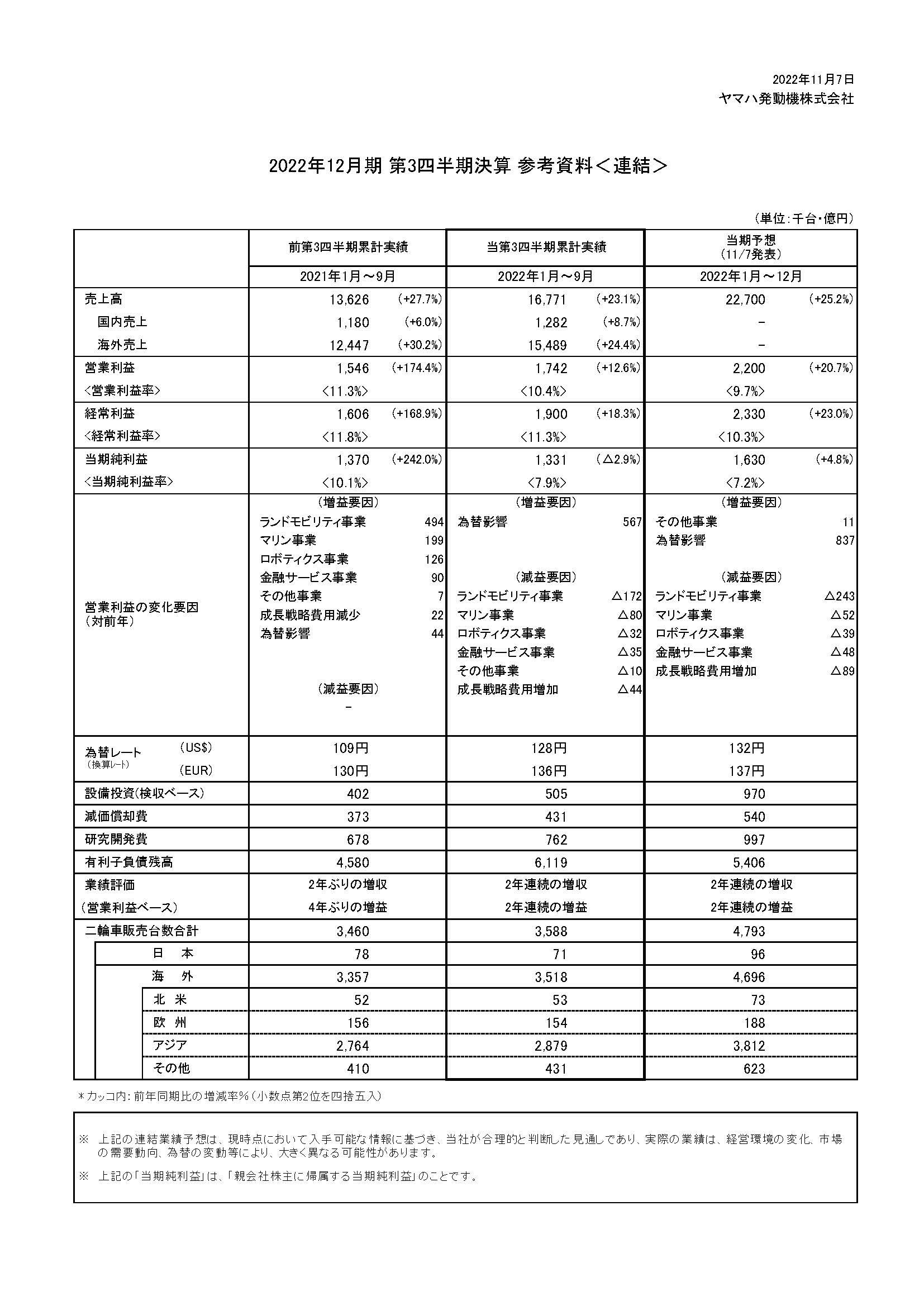

ヤマハ発動機株式会社の当第3四半期連結累計期間の売上高は1兆6,771億円(前年同期比3,145億円・23.1%増加)、営業利益は1,742億円(同196億円・12.6%増加)、経常利益は1,900億円(同294億円・18.3%増加)、親会社株主に帰属する四半期純利益は1,331億円(同39億円・2.9%減少)でした。第3四半期連結累計期間としては、売上高・営業利益・経常利益は過去最高となりました。

なお、当第3四半期連結累計期間の為替換算レートは、米ドル128円(前年同期比19円の円安)、ユーロ136円(同6円の円安)でした。

売上高は、半導体等電子部品の調達難や新型コロナウイルス感染症によるロックダウンの影響がありましたが、レジャー需要継続による先進国での船外機販売増加や、新興国の経済回復により二輪車販売が前年比で増加したことで増収となりました。営業利益は、原材料価格や物流費、人件費が高騰した一方で、コストダウンや価格転嫁を進めたこと、加えて円安によるプラスの効果もあり、増益となりました。

□セグメント別の業績について

【ランドモビリティ】

売上高1兆853億円(前年同期比2,033億円・23.0%増加)、営業利益662億円(同58 億円・9.6%増加)となりました。

二輪車事業では、各国で新型コロナウイルス感染症の規制が緩和され、経済活動の回復が進んだことにより需要が増加しました。当社の販売台数も、インド・中国・インドネシアなどで増加し、増収となりました。営業利益は、原材料価格高騰、半導体等部品不足は継続しているものの、代替部品の調達開始と高付加価値モデルの優先的な生産、価格転嫁、加えて円安によるプラスの効果により、増益となりました。

RV(四輪バギー、レクリエーショナル・オフハイウェイ・ビークル、スノーモビル)では、需要は引き続き旺盛ですが、部品調達難が続いています。販売台数は減少しましたが、重点モデルのWolverine RMAXシリーズは前年を上回りました。加えて、円安によるプラスの効果もあり、増収となりました。一方、営業利益は、米国生産拠点における原材料価格や人件費の高騰により、減益となりました。

電動アシスト自転車では、上海ロックダウンの影響による部品不足で生産遅れが発生し、販売台数は減少しました。足元では改善傾向にあり、コストアップに対して価格転嫁を進めましたが、第1四半期連結会計期間にバッテリーのリコールに伴う製品保証引当金を計上したこともあり、減収・減益となりました。

【マリン】

売上高3,987億円(前年同期比962億円・31.8%増加)、営業利益843億円(同197億円・30.5%増加)となりました。

アウトドアブームは依然続いており、船外機需要は先進国で堅調に推移しました。日本から米国への安定した船積みが継続し、当社も販売台数が増加しました。ウォータービークルでは、高い需要が継続しているものの、部品調達難による生産遅れが発生し、販売台数が減少しました。マリン事業全体では、当第3四半期連結会計期間より価格転嫁が進んだことに加え、円安によるプラスの効果が高まったことで、増収・増益となりました。

【ロボティクス】

売上高878億円(前年同期比7億円・0.8%減少)、営業利益109億円(同29億円・20.9%減少)となりました。

サーフェスマウンターは、中国では上海ロックダウンの影響と内需冷え込みで需要が減少しましたが、欧米では堅調に推移しました。当社の販売は、車載系などの回復で国内販売が増加したものの、半導体等部品不足や中国・台湾・韓国の設備投資の冷え込みの影響を受け、減収となりました。半導体装置市場では、家電など一般消費者向け製品の設備投資需要が減少しましたが、車載系の需要は継続しました。ヤマハロボティクスホールディングス株式会社は、半導体市況全体が調整局面に入ったこともあり減収となりましたが、収益性の改善が進み、増益となりました。ロボティクス事業全体では減収、加えて部材・物流費の高騰により減益となりました。

【金融サービス】

売上高446億円(前年同期比87億円・24.2%増加)、営業利益135億円(同15億円・10.0%減少)となりました。

米国やブラジルで販売金融債権が増加し、増収となりました。営業利益は、利上げ影響により調達コストが増加したこと、前年は一過性要因として貸倒引当費用が減少していたことから、減益となりました。

【その他】

売上高606億円(前年同期比71億円・13.2%増加)、営業損失7億円(前年同期:営業利益9億円)となりました。

ゴルフカーで高価格帯の売上が増加し、増収となりましたが、原材料価格高騰や固定費増加などにより、減益となりました。

□連結業績の見通しについて

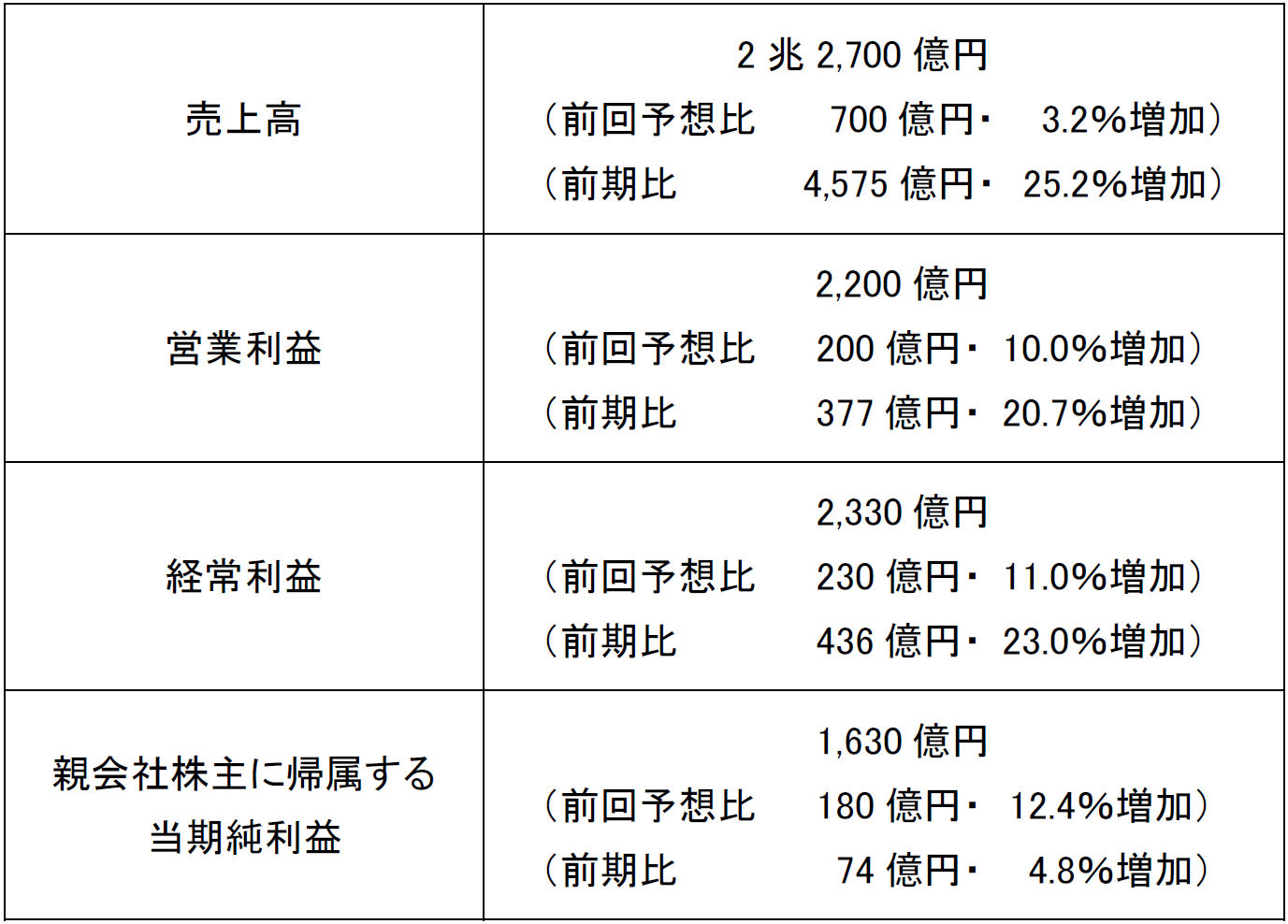

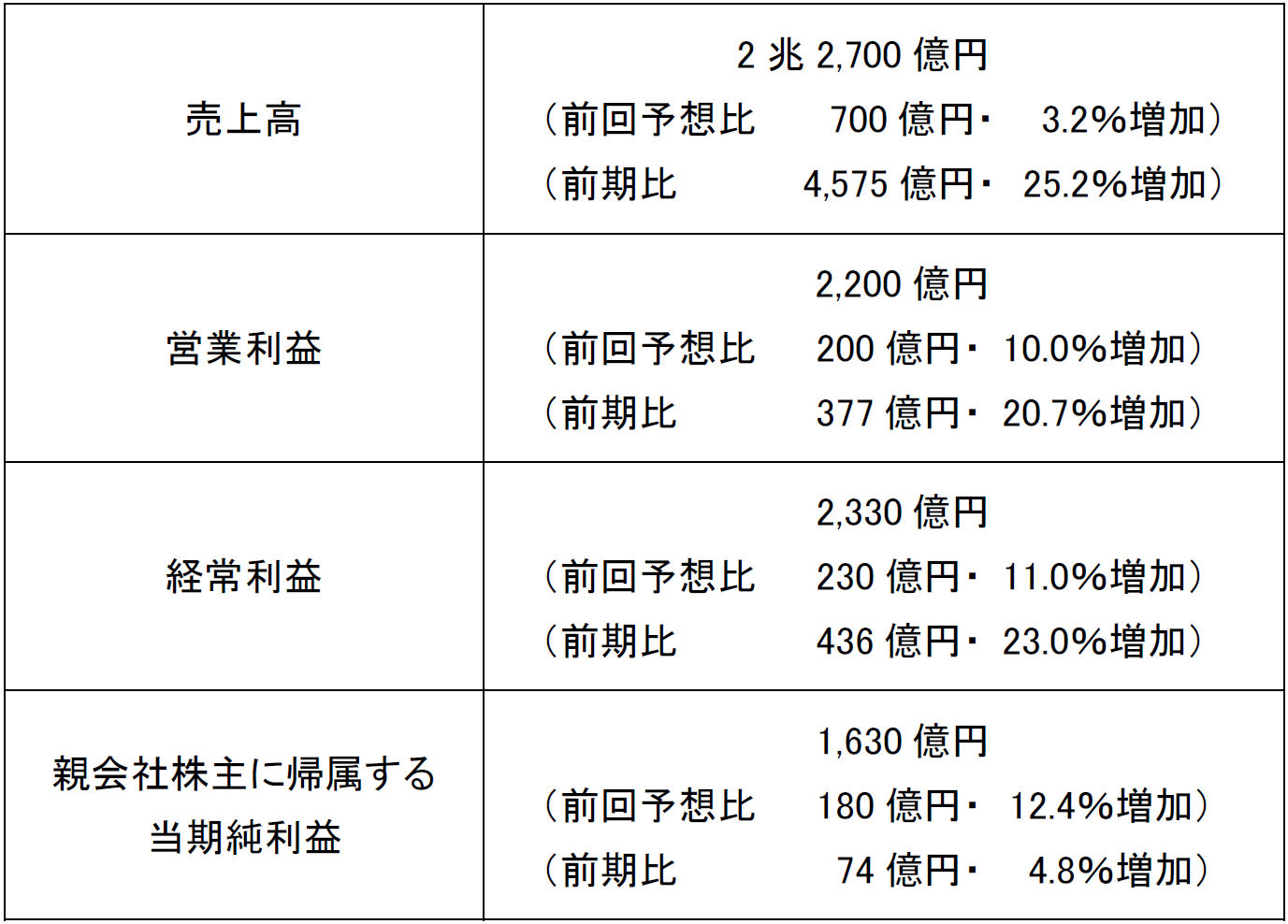

2022年12月期通期の連結業績予想につきましては、損益分岐点経営により、想定よりも経費削減やコストダウン活動が進捗し、コストアップ影響も小さくなる見通しです。加えて、前提となる為替レートの変更により、売上高・各利益を以下のとおり修正します。

なお、通期の為替換算レートは、米ドル132円(前回予想比5円の円安、前年同期比22円の円安)、ユーロ137円(同3円の円安、同7円の円安)を前提としています。

□利益配分に関する基本方針および当期の配当

当社は、株主還元方針として、業績の見通しや将来の成長に向けた投資を勘案しつつ、安定的かつ継続的な配当を行います。そして、キャッシュ・フローの規模に応じて機動的な株主還元を実施し、総還元性向は中期経営計画期間累計で40%を目安とします。

当期の配当につきましては、業績予想を修正しましたが、年間配当予想は1株当たり115円を維持し、期末配当は1株当たり57.5円とさせていただく予定です。

ヤマハ発動機株式会社の当第3四半期連結累計期間の売上高は1兆6,771億円(前年同期比3,145億円・23.1%増加)、営業利益は1,742億円(同196億円・12.6%増加)、経常利益は1,900億円(同294億円・18.3%増加)、親会社株主に帰属する四半期純利益は1,331億円(同39億円・2.9%減少)でした。第3四半期連結累計期間としては、売上高・営業利益・経常利益は過去最高となりました。

なお、当第3四半期連結累計期間の為替換算レートは、米ドル128円(前年同期比19円の円安)、ユーロ136円(同6円の円安)でした。

売上高は、半導体等電子部品の調達難や新型コロナウイルス感染症によるロックダウンの影響がありましたが、レジャー需要継続による先進国での船外機販売増加や、新興国の経済回復により二輪車販売が前年比で増加したことで増収となりました。営業利益は、原材料価格や物流費、人件費が高騰した一方で、コストダウンや価格転嫁を進めたこと、加えて円安によるプラスの効果もあり、増益となりました。

□セグメント別の業績について

【ランドモビリティ】

売上高1兆853億円(前年同期比2,033億円・23.0%増加)、営業利益662億円(同58 億円・9.6%増加)となりました。

二輪車事業では、各国で新型コロナウイルス感染症の規制が緩和され、経済活動の回復が進んだことにより需要が増加しました。当社の販売台数も、インド・中国・インドネシアなどで増加し、増収となりました。営業利益は、原材料価格高騰、半導体等部品不足は継続しているものの、代替部品の調達開始と高付加価値モデルの優先的な生産、価格転嫁、加えて円安によるプラスの効果により、増益となりました。

RV(四輪バギー、レクリエーショナル・オフハイウェイ・ビークル、スノーモビル)では、需要は引き続き旺盛ですが、部品調達難が続いています。販売台数は減少しましたが、重点モデルのWolverine RMAXシリーズは前年を上回りました。加えて、円安によるプラスの効果もあり、増収となりました。一方、営業利益は、米国生産拠点における原材料価格や人件費の高騰により、減益となりました。

電動アシスト自転車では、上海ロックダウンの影響による部品不足で生産遅れが発生し、販売台数は減少しました。足元では改善傾向にあり、コストアップに対して価格転嫁を進めましたが、第1四半期連結会計期間にバッテリーのリコールに伴う製品保証引当金を計上したこともあり、減収・減益となりました。

【マリン】

売上高3,987億円(前年同期比962億円・31.8%増加)、営業利益843億円(同197億円・30.5%増加)となりました。

アウトドアブームは依然続いており、船外機需要は先進国で堅調に推移しました。日本から米国への安定した船積みが継続し、当社も販売台数が増加しました。ウォータービークルでは、高い需要が継続しているものの、部品調達難による生産遅れが発生し、販売台数が減少しました。マリン事業全体では、当第3四半期連結会計期間より価格転嫁が進んだことに加え、円安によるプラスの効果が高まったことで、増収・増益となりました。

【ロボティクス】

売上高878億円(前年同期比7億円・0.8%減少)、営業利益109億円(同29億円・20.9%減少)となりました。

サーフェスマウンターは、中国では上海ロックダウンの影響と内需冷え込みで需要が減少しましたが、欧米では堅調に推移しました。当社の販売は、車載系などの回復で国内販売が増加したものの、半導体等部品不足や中国・台湾・韓国の設備投資の冷え込みの影響を受け、減収となりました。半導体装置市場では、家電など一般消費者向け製品の設備投資需要が減少しましたが、車載系の需要は継続しました。ヤマハロボティクスホールディングス株式会社は、半導体市況全体が調整局面に入ったこともあり減収となりましたが、収益性の改善が進み、増益となりました。ロボティクス事業全体では減収、加えて部材・物流費の高騰により減益となりました。

【金融サービス】

売上高446億円(前年同期比87億円・24.2%増加)、営業利益135億円(同15億円・10.0%減少)となりました。

米国やブラジルで販売金融債権が増加し、増収となりました。営業利益は、利上げ影響により調達コストが増加したこと、前年は一過性要因として貸倒引当費用が減少していたことから、減益となりました。

【その他】

売上高606億円(前年同期比71億円・13.2%増加)、営業損失7億円(前年同期:営業利益9億円)となりました。

ゴルフカーで高価格帯の売上が増加し、増収となりましたが、原材料価格高騰や固定費増加などにより、減益となりました。

□連結業績の見通しについて

2022年12月期通期の連結業績予想につきましては、損益分岐点経営により、想定よりも経費削減やコストダウン活動が進捗し、コストアップ影響も小さくなる見通しです。加えて、前提となる為替レートの変更により、売上高・各利益を以下のとおり修正します。

なお、通期の為替換算レートは、米ドル132円(前回予想比5円の円安、前年同期比22円の円安)、ユーロ137円(同3円の円安、同7円の円安)を前提としています。

□利益配分に関する基本方針および当期の配当

当社は、株主還元方針として、業績の見通しや将来の成長に向けた投資を勘案しつつ、安定的かつ継続的な配当を行います。そして、キャッシュ・フローの規模に応じて機動的な株主還元を実施し、総還元性向は中期経営計画期間累計で40%を目安とします。

当期の配当につきましては、業績予想を修正しましたが、年間配当予想は1株当たり115円を維持し、期末配当は1株当たり57.5円とさせていただく予定です。